News&Events

INDUSTRY

From Aspiration to Actualization: OSG’s Finance Job Training Transforms Dreams into Reality

As Chinese international students, we know firsthand the immense competition and challenges of breaking into the world of finance. The stakes are high, and the path to a successful career in asset management or top consulting firms can seem daunting. That’s why we founded OSG – to provide the specialized finance job training that empowers our mentees to not only land

闻香识banker:如何第一天上班就气压全场

双十一、黑色星期五接踵而至, 刚刚进入职场一年的分析师们攒了一些钱, 除了购置冬装、通勤包和战靴之外, 香水作为看不见摸不着的职场法宝, 也在这个购物的季节吸引了打工人的注意力。 金融和咨询行业更是“藏龙卧虎”,各路达人对于用香水打造自己的职场形象乐此不疲——用木质香打造沉稳人设,用美食香打造亲和人设… 香水对于他们而言不仅仅是办公室内的人物塑造,有时更是面对私募基金客户甚至面试官时打开话匣子的利器。 精致职场香水图鉴 在职场,气味可以是留给他人印象的关键之一。合适的香气不仅能使工作时的心情愉悦,说不定还能成为自己在职场的一张“隐形名片”。 比如你突然闻到了一阵阴沉的檀香,原来是此前爱喷Tom Ford阿玛菲之水的活泼实习生,在得知没有转正HC之后立刻换上了芦丹氏孤儿怨,就连微信名后缀也改成了“失业,已黑化”; 闻到一阵慵懒的木质香,你就可以对正从隔壁WM组端着咖啡走来的Michael口中的“好累、好忙”置之不理了,因为每次他用上这只马吉拉的壁炉火光,一定是约了大客户吃晚餐; 而当你闻到清冷的玫瑰香,就请不要继续走神了,因为可能是你那个酷爱罗斯公爵夫人的顶头上司又来查岗了…… 香水的象征意义,决定了它在投资打工人心中的地位。带着这样的青睐,各大投行格外关注香水赛道,并且在具体的投资选择上各有偏好…… 香水品牌背后的资本推手 气味的独特属性赋予香水更多价值,除了提升个人形象之外,情绪慰藉、愉悦感、社交名片等都是消费者购买香水的动机。个人表达意识的觉醒撑起了一个庞大的嗅觉经济,资本也闻香而来。 Creed & Blackrock 香水贵族与资管王者的相遇 2020年,BlackRock贝莱德投资了欧洲小众奢侈香水Creed,这也是投资主体基金LTPC在欧洲的第一笔投资。 Creed 于 1760 年由 Henry Creed 在伦敦创立,是欧美皇家政要个明星们的最爱。Creed Royal Water 就是为纪念英国已故前王妃戴安娜而设计;Creed Tabarome Millesime 则是邱吉尔最爱用的一代名香。 Creed至今延用现代工艺早已摒弃的古老蒸馏法提炼香薰精华,并坚持人手调配,以最天然纯正而自豪。其所选材料均产自世界公认的最顶级区域,比如保加利亚玫瑰谷的玫瑰、佛罗伦萨的茉莉、印度的晚香玉、海地的香根草、马达加斯加的依兰依兰、古巴的烟草等。无愧于业界赋予的“贵族之香”的美誉。 BlackRock 贝莱德 LTPC是BlackRock直接进行投资的一支私募股权基金。团队20人左右,位于纽约和伦敦,在全球范围内进行投资,投资重点是北美和西欧。 BlackRock作为全球最大的资管管理公司,截止2021年在全球管理的总资产规模约10万亿,涵盖股票、固定收益投资、现金管理、另类投资和咨询策略等。贝莱德总部位于美国纽约,在全球38个国家及地区设立了办事机构,各个地区的同学都有加入贝莱德的机会。 除了关注“少数派”的沙龙香,BlackRock也有针对少数群体开设的项目:Accelerator Program。2023年BlackRock的加速轮申请项目主要包括BlackRock Founders Scholarship和专为女性设计的Fast-Track to FinTech。 Chanel & Mousse Partners 韦特海默家族与可可·香奈儿彼此成就 香奈儿的NO.5是香水界永恒的经典。Chanel NO.5号香水,背后有一则美丽的传奇。“5”是香奈儿女士的幸运数字,当时巴黎香水界的名鼻ErnestBeaux研制了几款香水样品,香奈儿女士在众多香水样品中,选择了第5支。 No.5的灵感来自花束,融合了奢华与优雅,且表现出女性的勇敢与大胆,完全打破了当时香水的传统精神。No.5香水始终以高贵优雅的形像深入人心,1956年还成为纽约大都会博物馆的收藏。直至今日,它依然稳坐世界销售冠军的宝座。 19世纪70年代,欧内斯特•韦特海默投资了化妆品公司Bourjois。在他的两个儿子皮埃尔和保罗的操持下,Bourjois成为了法国最大的化妆品和香水公司。后来皮埃尔与香奈儿的创始人Coco Chanel达成协议,香奈儿香水公司正式成立。 Mousse Partners 香奈儿的成功为韦特海默家族带来了巨量财富,为了实现家族财富的保值和增值,韦特海默家族在1994年成立了家族办公室Mousse Partners。目前,Mousse Partners管理着近900亿美元财富,是全球规模最大的单一家族办公室之一,其规模和模式几乎与专业的投资者无二。 Mousse Partners连装修风格都延续了Chanel的黑白配色

贝恩:Meta明早裁员,我今晚加班。

11月7日,北美也正式迎来了冬至, 金融人和咨询人却没能按时回家吃饺子, 因为他们大多得加班,明天也要照常上班。 隔壁科技大厂也有一群人迟迟无法入睡, 不是因为要赶due,也不是因为要加班, 而恰恰是因为,明天他们可能不用上班了… 北美地区的裁员潮已经从部分公司蔓延到了整个科技领域。而有消息传出,首当其冲的Meta聘请了贝恩咨询制定裁员计划,并且即将在美东时间的明早6-10点之间公布最终的裁员计划。 这对于Meta员工、咨询顾问乃至全美华人来说可能都是一个不眠之夜。 Bain&Co. × Meta 怎么样让Meta被裁的员工满意地离开? 自从扎克伯格决定要进军元宇宙,并将Facebook改成Meta之后,公司就开始一落千丈。WSJ报导称知情人士透露,该公司计划在本周开始大规模裁员,这可能也是最近一连串科技裁员中规模最大的一轮。 Meta目前有87000名在职员工,裁员预计将影响超过半数的员工。根据Blind论坛的一则帖子,今天Meta的Director级别员工已经得知了裁员计划,将于明天上午通知自己的团队。唯一值得欣慰的也许是被裁去的员工将能够得到高于业界水平的离职补偿。 Meta的员工会不会开心我们尚且不知,不过根据Blind的另一则帖子,可以确定的是Meta不是“一时兴起”,也没有“一意孤行”,而是聘请了贝恩咨询为其裁员计划提供建议。 People and Organization 人员与组织咨询:让组织和员工都开心 咨询公司参与企业的裁员并不少见,因为裁员也是技术活:裁员的效果如何,不仅关系到这家企业的社会形象,也会对留下的员工造成一定影响。如果没处理好,可能会导致恐慌情绪在公司内部蔓延,甚至影响整个公司团队建设、业绩发展。 专业的咨询顾问一般会分三个步骤帮助企业裁员,裁员前提前介入制定一整套裁员方案,裁员过程中帮助被裁员工迅速适应被裁现实,裁员结束后对被裁员工进行职业生涯转换辅导工作。 裁员项目一般会由咨询公司中负责组织与人力相关战略的团队负责,例如贝恩的People and Organization,BCG的Organization Strategy和麦肯锡的People and Organizational Performance。 当然这些团队并不只是在有公司需要裁员时才出现,平时各大公司的职员薪酬福利、人员招聘、绩效考核等任何与组织结构和员工管理有关的项目都属于他们的专业范畴。 McKinsey × New York 什么样的垃圾桶才能拯救脏兮兮的纽约? 如果说贝恩帮助Meta制定裁员计划还属于比较常见的咨询项目,那麦肯锡最近和纽约市合作的项目听起来就有些无厘头了。上个月麦肯锡与纽约市卫生部门和经济发展公司签订了400w美金的合同,合同内容相当简单:在20周内,搞清楚垃圾放在垃圾桶里是不是更好。 乍一听这个项目你可能会觉得,“这还用说吗??垃圾当然应该扔进垃圾桶里。”但假如你见过早晨或是午夜的纽约,大概就会对市长口中的“垃圾堆”有深刻的印象。宇宙中心纽约有着美妙的天际线,但地面上却总有臭气熏天污水横流的角落。 早在聘请麦肯锡之前,纽约市就已经启动了耗资130万美元的试点计划,在五个社区(包括纽约大学宿舍前)放置垃圾桶。而麦肯锡的工作也绝不仅仅是验证一个人尽皆知的道理—— ■ 首先,麦肯锡需要分析什么样的垃圾桶最适合纽约,估算纽约市需要多少垃圾桶 (Market Sizing面试题⚠) ■ 其次,麦肯锡要解决垃圾桶放在哪里的问题:放在马路上意味着要放弃停车位,放在人行道上则会阻碍行人,要判断垃圾桶对于城市美观度的影响 ■ 此外这个项目还涉及到与垃圾收集等流程的协同,这关系到垃圾桶从顶部还是侧面打开等问题,需要考虑到后期城市维护费用 Public & Social Sector 公共管理咨询:“让世界更美好” 因此,这个看似无稽之谈的合同实际上是一个非常典型的公共管理 (Public Sector) 咨询项目,而这正是麦肯锡最擅长的领域之一。纽约市卫生部的新闻发言人表示:“到目前为止,麦肯锡在垃圾管理、运营、设计和大规模政府采购方面拥有最具体的经验。” 公共管理咨询是麦肯锡的王牌之一,对于贝恩和BCG也是非常重要的一个领域。公共管理咨询的团队主要为政府项目、政府决策、事业单位发展提供咨询、调查、策划、课题研究、方案设计。 2008至2021年期间,麦肯锡为美国联邦政府承担了价值超过8.51亿美元的咨询工作,其中著名的五角大楼就是麦肯锡最大的公共管理客户。麦肯锡曾就武器预算、国防部的IT网络、海军造船厂现代化等问题向美国高级官员提供建议。 Consulting × Industries MBB的咨询项目类型多到你想象不到…

U.S. News发布,华尔街和MBB却只爱自己的Target School

9月11日,U.S. News发布了2022-2023年度全美大学排名,哥大爆冷跌至18名,JHU超过宾大位列第7… 然而华尔街投行和MBB却对U.S News发布的排名抱着一种“看看得了”的态度,他们可不会“唯排名论”,而是有自己的Target School List,但又没有公开官方的名单,因此总是让同学们倍感迷惑。 今天为大家带来投行与咨询Target School与U.S. News排名的对比,以及投行咨询的学校偏好分析。 投行 & 咨询 Target School List 注:该列表由OSG根据WSO以及实际情况独家总结。 总的来说,哈耶普斯麻和其余的常春藤大学不仅排名保持高位,也基本是投行和咨询公司长久以来的Target School。而在其他学校的选择上,投行和咨询却有着不同的偏好,Target School的排名也是参差不齐。 “ Columbia University MBB对理工人群的那些偏爱 哥大在这次的排名中被推到了风口浪尖——前有排名造假新闻,后有排名暴跌。但即便如此,哥大的名声和教育质量都是妥妥的Top,尤其是在华尔街和MBB咨询人脉网还是非常“强悍”的,稳超排名靠前的JHU和华盛顿圣路易斯等院校。 这次“虚假排名”事件的起源是哥大的 Michael Thaddeus 教授在其教师网站上的指控,声称哥大利用假数据取得的排名是虚假的。 在6月,哥大表示将审查过去几年提交的数据,并且不会参与今年的U.S. News全美最佳大学排名。在去年的U.S. News排名中,哥大与哈佛大学和麻省理工学院并列美国国内最佳大学第二名,但在指控被爆出后,U.S. News将哥大的排名改为“unranked”,而最新排名中哥大也跌到了史无前例的18名。 “ JHU vs UPenn 排名超越宾大,商科起步较晚 虽然约翰霍普金斯在学术领域尤其是医学院全美数一数二,这次排名也一度冲上前七,但从求职的角度分析,JHU并不是咨询和金融公司的目标校。相对于宾大这样在华尔街校友圈实力雄厚的大学来说,JHU只是瑞信和摩根大通的“Semi-Target”(半目标校)。但如果把握住JHU AKPsi等顶尖商科社团,那么进入华尔街也是可以抢占先机的。 “ Vanderbilt 高盛最爱,排名超越康奈尔 Vandy是高盛很喜欢的学校之一,部分管理咨询公司也会从范德堡招人,但是范德堡其实只算是投行和咨询的“Semi-Target”。相反,莱斯大学其实是在Texas和休斯顿当地非常强劲的目标校,基本上每个九大投行和精品投行都很喜欢招Rice的学生,缺点是较为局限于休斯顿地区。 想来纽约或者美国其他办公室的同学们可以通过networking、内部转组relocation等方法。虽然范德堡也在这次的排名中超过了康奈尔,但康奈尔在咨询和投行领域纽约办公司的影响力不可小觑;在面试招人时康奈尔的校友非常乐意帮助学弟学妹。 “ New York University 投行最爱却不受咨询待见? 细心的你一定注意到了,NYU对于美国的三大咨询公司甚至连Semi Target都不是。从领英上就可以看出,NYU的MBB校友基本都是先在其他公司工作一段时间再全职跳槽到MBB的。 不过,NYU,尤其是Stern商学院,似乎并不担心自己在不在咨询的list上,毕竟它一直都是华尔街投行最大的“宠儿”之一。各大投行基本每年都会来NYU线下举办一系列的活动和networking的机会。 “ CalTech & Georgia Tech MBB对理工人群的那些偏爱 MBB除了喜欢好学校以外,还十分偏爱复合背景的候选人,加州理工、佐治亚理工等理工强校虽与投行无缘,但却都在咨询的Target School

华尔街bonus发布,精品投行成鄙视链顶端?

自从进入八月开始, 入职Evercore刚满一年的Leo每天都很忐忑 八月是发Bonus的月份,Leo很是焦虑—— 当初家人同学们都觉得高盛比Evercore更好 但为了更高的薪水和更好的跳槽机会 Leo执意选择了Evercore。 虽然最近同事们的奖金都没有高盛多, 但Leo知道, 在Evercore个人的成长会比高盛的peers更快 说不定他很快就能够翻身到买方了… 近日,各大投行纷纷完成了奖金发放,banker们心里大石落地,而还在观望是否要求职投行的同学们则紧张兴奋了起来——终于可以看出来哪家投行才是最大方的dream company了。 01 华尔街投行Bonus发放情况 高盛bonus那么多为什么还不去? OSG整理了今年华尔街投行第一年分析师的奖金范畴供大家参考。可以看到高盛今年的bonus确实比Evercore高出了不少,大家似乎会觉得高盛不愧是投行老大哥,谁会放弃高盛的offer选择一个不太有名的Evercore呢? 投行底薪:华尔街投行薪资又出炉!一年赚回留学四年120万学费 事实上Evercore的底薪要比高盛高一些。而且为了Evercore这家精品投行放弃高盛的并不在少数,因为在考虑选择公司的时候,薪水绝不是唯一的考量。评判一家公司是否合适,还需要考虑文化、在岗位上的成长速度、跳槽机会等等。而这些因素,其实也可以通过薪水的变化看出一些端倪。 02 九大投行 vs 精品投行, 如何选择? 精品投行终于迎来崛起! 实际上,在大家的印象中,精品投行的薪资水平一直应当比九大投行更高一些,这是因为投行界存在一个著名的“Goldman Discount”现象,即刚毕业的同学们愿意为了一段Big Name的经历而不计较薪水。但随着精品投行不断发展,这一现象也已经逐渐消失了。 “Goldman Discount”已成往事 早年间,高盛给初级分析师的薪水和奖金一直比街上其他投行要低,但因为它一直是投行老大,员工们即使觉得薪水很低也还是愿意继续做下去。这种权衡就被称为“Goldman Discount”,因为初级员工认为在200西街工作是一项可以带来回报的投资。与之相反,精品投行因为早年间规模小、名气也小,所以只能靠高薪水高奖金来留住人才。 不过,近几年的情景已经大不相同。从2022的数据可以看出,九大投行今年给到的bonus高于精品投行。是精品投行越发不行了吗?不,是因为精品投行和九大投行的界限逐渐模糊,越来越多的精英甚至会优先选择精品投行,精品投行不再需要依靠高薪抢人了。 现在是精品投行崛起的时代 最初划分九大投行和精品投行的依据,除去规模,最重要的一点实际上是是否拥有自己的资产负债表,是否能够提供借贷服务。而随着精品投行不断地发展,除了这一点硬性的差别之外,两者在其他领域的差距早已不断缩小。 精品投行定义回顾 精品投行一般规模较小,不提供借贷,更专注于提供咨询服务,业务集中在收购并购、重组等等,通常由几位前九大的合伙人创立。精品投行的客户群体广泛,除上市公司以外,还有大量中间市场的私募公司。 Source: Mergermarket 以精品投行最擅长的并购咨询业务为例,2020和2021年的排名中,Lazard、Evercore和Rothschild三家精品投行的并购交易金额都已经超过了九大投行中的UBS和Deutsche Bank。 其中,Evercore作为精品投行的老大,因为名气和规模变大,开始越来越像九大投行,在WSO上被戏称为“没有资产负债表的九大投行”。但Evercore实际上仍然保留着精品投行的种种优点。 精品投行求职洞察 & 前瞻 精品投行们的薪水和奖金都出现了下降,但是大家仍然愿意留在精品投行,恰恰是因为它们其他的优势已经足够有吸引力。如果你想未来跳槽去买方,或是想在最初几年快速成长,那么精品投行确实是更好的选择。 精品投行普遍支持初级员工跳槽私募和买方 大部分投行的初级分析师都是把投行当作一个很好的职业起点、一个跳去Megafund私募对冲基金等买方的跳板。一般情况下九大投行并不喜欢看到分析师们有跳槽的倾向(比如在工作期间面试、复习LBO等),而精品投行却对这方面很包容和支持。比如一些精品投行的senior banker会乐意帮组里的分析师联系自己在买方的人脉。 精品投行给初级分析师的学习机会更好 因为精品投行每个组的人数较少,但deal的体量和规模却在不断增长、和九大投行做的项目比不相上下,所以精品投行的初级分析师普遍会比九大投行接触到更多的deals(尤其是最抢手的M&A deals)、在每个项目中接触的指责也更有机会深入。这对于想要后面跳槽到私募等买方的同学很友好,因为私募往往要求候选人有很强的金融建模能力。 录取精品投行比九大投行难了一个档次 精品投行是哈耶普斯沃顿的首选。因为精品投行近几年做得越来越好,很多常青藤等顶尖院校的同学会为了Evercore等精品投行放弃九大投行的Offer。精品投行的面试很难,非常注重技术面,面试官出题会涵盖很广且需要运用灵活。

iPhone“刘海”变“药丸”,苹果股价:我又行了!

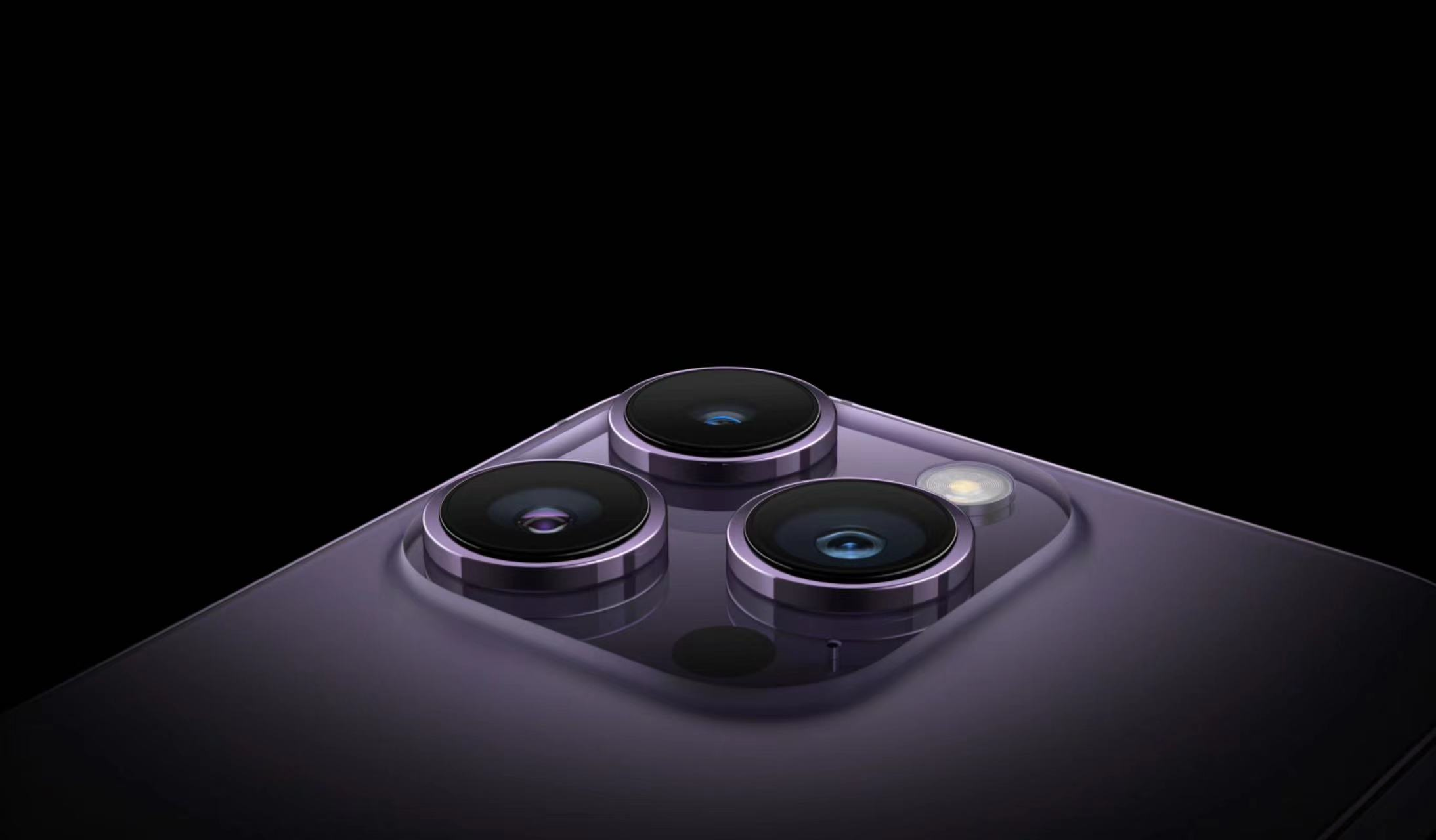

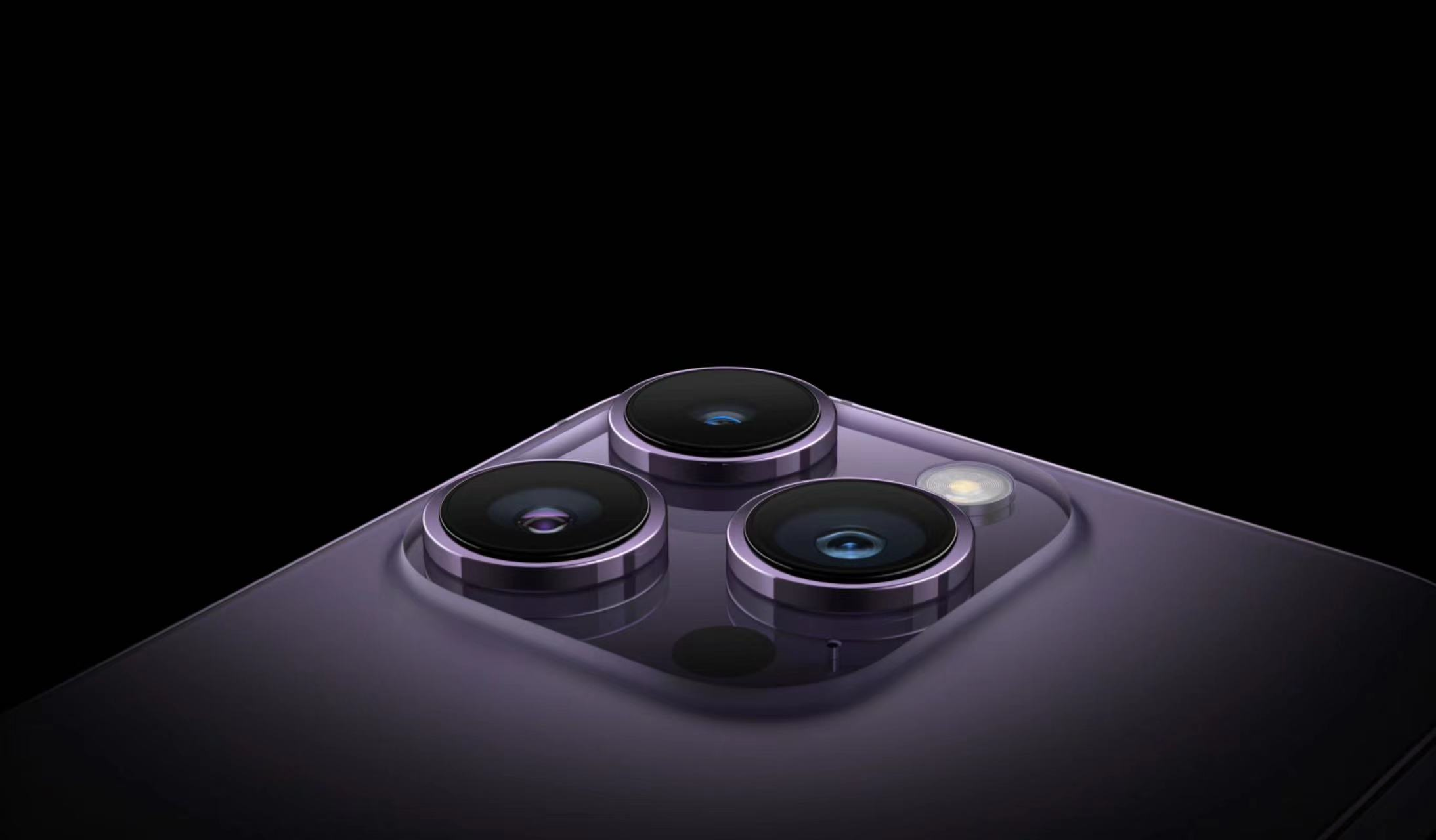

今天,苹果召开了2022秋季发布会。在万众期待中,展示了即将发售的iPhone14、Apple Watch、Airpods Pro等一系列新品。有很多实用的创新,当然也有槽点。 其中,iPhone14美版的“无卡槽”设计就引来了众多吐槽,特别是来自于在外留学工作的朋友们。 其原因不难理解:当你拥有了iPhone14,有一天你决定回国。就在抵达落地的那一瞬间,别人开始纷纷换成国内的手机卡和家人畅聊,而你却尴尬住了。只能祈祷机场大厅的Wifi能用… 随着一个又一个新产品、新功能的介绍,有的被认为鸡肋、有的又被认为是革新,心情很是跌宕起伏了。而发布会期间,同样跌宕起伏的是苹果的股价:每当宣布一款产品,苹果股价的走势就如心动图一般“灵动”起来了。 01 产品 iPhone:做相机我们是认真的。 iPhone 14 Pro & Pro Max|点击查看更新 ▼ 意料之中的是,在iPhone的更新上,苹果依旧重点优化了相机的部分。仿佛再给世界的观众们传达:“做相机,我们是认真的”。除了iPhone 14、Pro和Promax,这次还推出了iPhone 14 Plus。简单来说,就是iPhone的硬件,pro max的大小。这也让很多果粉梦回iPhone 7、8时代。 值得一提的是,iPhone14 Pro的“灵动岛”功能是本次发布会的一大亮点。苹果取消了之前的刘海,取而代之的是一个可操控的“药丸”。对这个创新,大家褒贬不一,有的人认为这才是真正的实用和创意的结合,而有的人却直言这一设计太丑、苹果“药丸”了。 苹果真的“药丸”了吗? No!14 Pro的诚意让投资者们十分满意。 (左右滑动查看股价走势。) 左右滑动查看投资者意见 Apple Watch Series:不运动别买。 Apple Watch Series 8|点击查看更新 ▼ Apple Watch本次的更新可以说是更人性化了。内部增加了全新的温度传感器,一个接近皮肤,一个在屏幕下方,重点服务女性健康,尤其是排卵期检测。它们可以在夜间以5秒一次的频率、0.1℃的精度,持续检测体温,生成双相型体温曲线,据此自动回推估算排卵期。女孩子们,可以更方便地记录、查看自己的生理期。再也不用担心,在图书馆熬夜奋战时,突然被生理期“偷袭”的尴尬了。 Apple Watch Ultra|点击查看更新 ▼ Apple Watch Ultra还增加L1+L5 GPS定位,准确度更高。支持深度测量,更适合潜水运动员,并且它们还专门开发了一个适合潜水运动的APP来记录数据。看了Ultra的配置,妥妥地为运动达人们打造。海边学校的朋友们,可以一起快乐浮潜冲浪啦。 Apple Watch主系列乏善可陈, 但横空出世的Ultra狠狠惊艳了投资者。 左右滑动查看投资者意见 AirPods:再也不怕变Air了。 AirPods Pro 2 ▼ AirPods可以说是多少人的图书馆老伴侣了。本次发布会也宣布AirPods Pro更新了不少: 新增更加大 / 小一号的耳塞,能够贴合更多消费者的使用需求。每只

From Aspiration to Actualization: OSG’s Finance Job Training Transforms Dreams into Reality

As Chinese international students, we know firsthand the immense competition and challenges of breaking into the world of finance. The stakes are high, and the path to a successful career in asset management or top consulting firms can seem daunting. That’s why we founded OSG – to provide the specialized finance job training that empowers our mentees to not only land

闻香识banker:如何第一天上班就气压全场

双十一、黑色星期五接踵而至, 刚刚进入职场一年的分析师们攒了一些钱, 除了购置冬装、通勤包和战靴之外, 香水作为看不见摸不着的职场法宝, 也在这个购物的季节吸引了打工人的注意力。 金融和咨询行业更是“藏龙卧虎”,各路达人对于用香水打造自己的职场形象乐此不疲——用木质香打造沉稳人设,用美食香打造亲和人设… 香水对于他们而言不仅仅是办公室内的人物塑造,有时更是面对私募基金客户甚至面试官时打开话匣子的利器。 精致职场香水图鉴 在职场,气味可以是留给他人印象的关键之一。合适的香气不仅能使工作时的心情愉悦,说不定还能成为自己在职场的一张“隐形名片”。 比如你突然闻到了一阵阴沉的檀香,原来是此前爱喷Tom Ford阿玛菲之水的活泼实习生,在得知没有转正HC之后立刻换上了芦丹氏孤儿怨,就连微信名后缀也改成了“失业,已黑化”; 闻到一阵慵懒的木质香,你就可以对正从隔壁WM组端着咖啡走来的Michael口中的“好累、好忙”置之不理了,因为每次他用上这只马吉拉的壁炉火光,一定是约了大客户吃晚餐; 而当你闻到清冷的玫瑰香,就请不要继续走神了,因为可能是你那个酷爱罗斯公爵夫人的顶头上司又来查岗了…… 香水的象征意义,决定了它在投资打工人心中的地位。带着这样的青睐,各大投行格外关注香水赛道,并且在具体的投资选择上各有偏好…… 香水品牌背后的资本推手 气味的独特属性赋予香水更多价值,除了提升个人形象之外,情绪慰藉、愉悦感、社交名片等都是消费者购买香水的动机。个人表达意识的觉醒撑起了一个庞大的嗅觉经济,资本也闻香而来。 Creed & Blackrock 香水贵族与资管王者的相遇 2020年,BlackRock贝莱德投资了欧洲小众奢侈香水Creed,这也是投资主体基金LTPC在欧洲的第一笔投资。 Creed 于 1760 年由 Henry Creed 在伦敦创立,是欧美皇家政要个明星们的最爱。Creed Royal Water 就是为纪念英国已故前王妃戴安娜而设计;Creed Tabarome Millesime 则是邱吉尔最爱用的一代名香。 Creed至今延用现代工艺早已摒弃的古老蒸馏法提炼香薰精华,并坚持人手调配,以最天然纯正而自豪。其所选材料均产自世界公认的最顶级区域,比如保加利亚玫瑰谷的玫瑰、佛罗伦萨的茉莉、印度的晚香玉、海地的香根草、马达加斯加的依兰依兰、古巴的烟草等。无愧于业界赋予的“贵族之香”的美誉。 BlackRock 贝莱德 LTPC是BlackRock直接进行投资的一支私募股权基金。团队20人左右,位于纽约和伦敦,在全球范围内进行投资,投资重点是北美和西欧。 BlackRock作为全球最大的资管管理公司,截止2021年在全球管理的总资产规模约10万亿,涵盖股票、固定收益投资、现金管理、另类投资和咨询策略等。贝莱德总部位于美国纽约,在全球38个国家及地区设立了办事机构,各个地区的同学都有加入贝莱德的机会。 除了关注“少数派”的沙龙香,BlackRock也有针对少数群体开设的项目:Accelerator Program。2023年BlackRock的加速轮申请项目主要包括BlackRock Founders Scholarship和专为女性设计的Fast-Track to FinTech。 Chanel & Mousse Partners 韦特海默家族与可可·香奈儿彼此成就 香奈儿的NO.5是香水界永恒的经典。Chanel NO.5号香水,背后有一则美丽的传奇。“5”是香奈儿女士的幸运数字,当时巴黎香水界的名鼻ErnestBeaux研制了几款香水样品,香奈儿女士在众多香水样品中,选择了第5支。 No.5的灵感来自花束,融合了奢华与优雅,且表现出女性的勇敢与大胆,完全打破了当时香水的传统精神。No.5香水始终以高贵优雅的形像深入人心,1956年还成为纽约大都会博物馆的收藏。直至今日,它依然稳坐世界销售冠军的宝座。 19世纪70年代,欧内斯特•韦特海默投资了化妆品公司Bourjois。在他的两个儿子皮埃尔和保罗的操持下,Bourjois成为了法国最大的化妆品和香水公司。后来皮埃尔与香奈儿的创始人Coco Chanel达成协议,香奈儿香水公司正式成立。 Mousse Partners 香奈儿的成功为韦特海默家族带来了巨量财富,为了实现家族财富的保值和增值,韦特海默家族在1994年成立了家族办公室Mousse Partners。目前,Mousse Partners管理着近900亿美元财富,是全球规模最大的单一家族办公室之一,其规模和模式几乎与专业的投资者无二。 Mousse Partners连装修风格都延续了Chanel的黑白配色

贝恩:Meta明早裁员,我今晚加班。

11月7日,北美也正式迎来了冬至, 金融人和咨询人却没能按时回家吃饺子, 因为他们大多得加班,明天也要照常上班。 隔壁科技大厂也有一群人迟迟无法入睡, 不是因为要赶due,也不是因为要加班, 而恰恰是因为,明天他们可能不用上班了… 北美地区的裁员潮已经从部分公司蔓延到了整个科技领域。而有消息传出,首当其冲的Meta聘请了贝恩咨询制定裁员计划,并且即将在美东时间的明早6-10点之间公布最终的裁员计划。 这对于Meta员工、咨询顾问乃至全美华人来说可能都是一个不眠之夜。 Bain&Co. × Meta 怎么样让Meta被裁的员工满意地离开? 自从扎克伯格决定要进军元宇宙,并将Facebook改成Meta之后,公司就开始一落千丈。WSJ报导称知情人士透露,该公司计划在本周开始大规模裁员,这可能也是最近一连串科技裁员中规模最大的一轮。 Meta目前有87000名在职员工,裁员预计将影响超过半数的员工。根据Blind论坛的一则帖子,今天Meta的Director级别员工已经得知了裁员计划,将于明天上午通知自己的团队。唯一值得欣慰的也许是被裁去的员工将能够得到高于业界水平的离职补偿。 Meta的员工会不会开心我们尚且不知,不过根据Blind的另一则帖子,可以确定的是Meta不是“一时兴起”,也没有“一意孤行”,而是聘请了贝恩咨询为其裁员计划提供建议。 People and Organization 人员与组织咨询:让组织和员工都开心 咨询公司参与企业的裁员并不少见,因为裁员也是技术活:裁员的效果如何,不仅关系到这家企业的社会形象,也会对留下的员工造成一定影响。如果没处理好,可能会导致恐慌情绪在公司内部蔓延,甚至影响整个公司团队建设、业绩发展。 专业的咨询顾问一般会分三个步骤帮助企业裁员,裁员前提前介入制定一整套裁员方案,裁员过程中帮助被裁员工迅速适应被裁现实,裁员结束后对被裁员工进行职业生涯转换辅导工作。 裁员项目一般会由咨询公司中负责组织与人力相关战略的团队负责,例如贝恩的People and Organization,BCG的Organization Strategy和麦肯锡的People and Organizational Performance。 当然这些团队并不只是在有公司需要裁员时才出现,平时各大公司的职员薪酬福利、人员招聘、绩效考核等任何与组织结构和员工管理有关的项目都属于他们的专业范畴。 McKinsey × New York 什么样的垃圾桶才能拯救脏兮兮的纽约? 如果说贝恩帮助Meta制定裁员计划还属于比较常见的咨询项目,那麦肯锡最近和纽约市合作的项目听起来就有些无厘头了。上个月麦肯锡与纽约市卫生部门和经济发展公司签订了400w美金的合同,合同内容相当简单:在20周内,搞清楚垃圾放在垃圾桶里是不是更好。 乍一听这个项目你可能会觉得,“这还用说吗??垃圾当然应该扔进垃圾桶里。”但假如你见过早晨或是午夜的纽约,大概就会对市长口中的“垃圾堆”有深刻的印象。宇宙中心纽约有着美妙的天际线,但地面上却总有臭气熏天污水横流的角落。 早在聘请麦肯锡之前,纽约市就已经启动了耗资130万美元的试点计划,在五个社区(包括纽约大学宿舍前)放置垃圾桶。而麦肯锡的工作也绝不仅仅是验证一个人尽皆知的道理—— ■ 首先,麦肯锡需要分析什么样的垃圾桶最适合纽约,估算纽约市需要多少垃圾桶 (Market Sizing面试题⚠) ■ 其次,麦肯锡要解决垃圾桶放在哪里的问题:放在马路上意味着要放弃停车位,放在人行道上则会阻碍行人,要判断垃圾桶对于城市美观度的影响 ■ 此外这个项目还涉及到与垃圾收集等流程的协同,这关系到垃圾桶从顶部还是侧面打开等问题,需要考虑到后期城市维护费用 Public & Social Sector 公共管理咨询:“让世界更美好” 因此,这个看似无稽之谈的合同实际上是一个非常典型的公共管理 (Public Sector) 咨询项目,而这正是麦肯锡最擅长的领域之一。纽约市卫生部的新闻发言人表示:“到目前为止,麦肯锡在垃圾管理、运营、设计和大规模政府采购方面拥有最具体的经验。” 公共管理咨询是麦肯锡的王牌之一,对于贝恩和BCG也是非常重要的一个领域。公共管理咨询的团队主要为政府项目、政府决策、事业单位发展提供咨询、调查、策划、课题研究、方案设计。 2008至2021年期间,麦肯锡为美国联邦政府承担了价值超过8.51亿美元的咨询工作,其中著名的五角大楼就是麦肯锡最大的公共管理客户。麦肯锡曾就武器预算、国防部的IT网络、海军造船厂现代化等问题向美国高级官员提供建议。 Consulting × Industries MBB的咨询项目类型多到你想象不到…

U.S. News发布,华尔街和MBB却只爱自己的Target School

9月11日,U.S. News发布了2022-2023年度全美大学排名,哥大爆冷跌至18名,JHU超过宾大位列第7… 然而华尔街投行和MBB却对U.S News发布的排名抱着一种“看看得了”的态度,他们可不会“唯排名论”,而是有自己的Target School List,但又没有公开官方的名单,因此总是让同学们倍感迷惑。 今天为大家带来投行与咨询Target School与U.S. News排名的对比,以及投行咨询的学校偏好分析。 投行 & 咨询 Target School List 注:该列表由OSG根据WSO以及实际情况独家总结。 总的来说,哈耶普斯麻和其余的常春藤大学不仅排名保持高位,也基本是投行和咨询公司长久以来的Target School。而在其他学校的选择上,投行和咨询却有着不同的偏好,Target School的排名也是参差不齐。 “ Columbia University MBB对理工人群的那些偏爱 哥大在这次的排名中被推到了风口浪尖——前有排名造假新闻,后有排名暴跌。但即便如此,哥大的名声和教育质量都是妥妥的Top,尤其是在华尔街和MBB咨询人脉网还是非常“强悍”的,稳超排名靠前的JHU和华盛顿圣路易斯等院校。 这次“虚假排名”事件的起源是哥大的 Michael Thaddeus 教授在其教师网站上的指控,声称哥大利用假数据取得的排名是虚假的。 在6月,哥大表示将审查过去几年提交的数据,并且不会参与今年的U.S. News全美最佳大学排名。在去年的U.S. News排名中,哥大与哈佛大学和麻省理工学院并列美国国内最佳大学第二名,但在指控被爆出后,U.S. News将哥大的排名改为“unranked”,而最新排名中哥大也跌到了史无前例的18名。 “ JHU vs UPenn 排名超越宾大,商科起步较晚 虽然约翰霍普金斯在学术领域尤其是医学院全美数一数二,这次排名也一度冲上前七,但从求职的角度分析,JHU并不是咨询和金融公司的目标校。相对于宾大这样在华尔街校友圈实力雄厚的大学来说,JHU只是瑞信和摩根大通的“Semi-Target”(半目标校)。但如果把握住JHU AKPsi等顶尖商科社团,那么进入华尔街也是可以抢占先机的。 “ Vanderbilt 高盛最爱,排名超越康奈尔 Vandy是高盛很喜欢的学校之一,部分管理咨询公司也会从范德堡招人,但是范德堡其实只算是投行和咨询的“Semi-Target”。相反,莱斯大学其实是在Texas和休斯顿当地非常强劲的目标校,基本上每个九大投行和精品投行都很喜欢招Rice的学生,缺点是较为局限于休斯顿地区。 想来纽约或者美国其他办公室的同学们可以通过networking、内部转组relocation等方法。虽然范德堡也在这次的排名中超过了康奈尔,但康奈尔在咨询和投行领域纽约办公司的影响力不可小觑;在面试招人时康奈尔的校友非常乐意帮助学弟学妹。 “ New York University 投行最爱却不受咨询待见? 细心的你一定注意到了,NYU对于美国的三大咨询公司甚至连Semi Target都不是。从领英上就可以看出,NYU的MBB校友基本都是先在其他公司工作一段时间再全职跳槽到MBB的。 不过,NYU,尤其是Stern商学院,似乎并不担心自己在不在咨询的list上,毕竟它一直都是华尔街投行最大的“宠儿”之一。各大投行基本每年都会来NYU线下举办一系列的活动和networking的机会。 “ CalTech & Georgia Tech MBB对理工人群的那些偏爱 MBB除了喜欢好学校以外,还十分偏爱复合背景的候选人,加州理工、佐治亚理工等理工强校虽与投行无缘,但却都在咨询的Target School

华尔街bonus发布,精品投行成鄙视链顶端?

自从进入八月开始, 入职Evercore刚满一年的Leo每天都很忐忑 八月是发Bonus的月份,Leo很是焦虑—— 当初家人同学们都觉得高盛比Evercore更好 但为了更高的薪水和更好的跳槽机会 Leo执意选择了Evercore。 虽然最近同事们的奖金都没有高盛多, 但Leo知道, 在Evercore个人的成长会比高盛的peers更快 说不定他很快就能够翻身到买方了… 近日,各大投行纷纷完成了奖金发放,banker们心里大石落地,而还在观望是否要求职投行的同学们则紧张兴奋了起来——终于可以看出来哪家投行才是最大方的dream company了。 01 华尔街投行Bonus发放情况 高盛bonus那么多为什么还不去? OSG整理了今年华尔街投行第一年分析师的奖金范畴供大家参考。可以看到高盛今年的bonus确实比Evercore高出了不少,大家似乎会觉得高盛不愧是投行老大哥,谁会放弃高盛的offer选择一个不太有名的Evercore呢? 投行底薪:华尔街投行薪资又出炉!一年赚回留学四年120万学费 事实上Evercore的底薪要比高盛高一些。而且为了Evercore这家精品投行放弃高盛的并不在少数,因为在考虑选择公司的时候,薪水绝不是唯一的考量。评判一家公司是否合适,还需要考虑文化、在岗位上的成长速度、跳槽机会等等。而这些因素,其实也可以通过薪水的变化看出一些端倪。 02 九大投行 vs 精品投行, 如何选择? 精品投行终于迎来崛起! 实际上,在大家的印象中,精品投行的薪资水平一直应当比九大投行更高一些,这是因为投行界存在一个著名的“Goldman Discount”现象,即刚毕业的同学们愿意为了一段Big Name的经历而不计较薪水。但随着精品投行不断发展,这一现象也已经逐渐消失了。 “Goldman Discount”已成往事 早年间,高盛给初级分析师的薪水和奖金一直比街上其他投行要低,但因为它一直是投行老大,员工们即使觉得薪水很低也还是愿意继续做下去。这种权衡就被称为“Goldman Discount”,因为初级员工认为在200西街工作是一项可以带来回报的投资。与之相反,精品投行因为早年间规模小、名气也小,所以只能靠高薪水高奖金来留住人才。 不过,近几年的情景已经大不相同。从2022的数据可以看出,九大投行今年给到的bonus高于精品投行。是精品投行越发不行了吗?不,是因为精品投行和九大投行的界限逐渐模糊,越来越多的精英甚至会优先选择精品投行,精品投行不再需要依靠高薪抢人了。 现在是精品投行崛起的时代 最初划分九大投行和精品投行的依据,除去规模,最重要的一点实际上是是否拥有自己的资产负债表,是否能够提供借贷服务。而随着精品投行不断地发展,除了这一点硬性的差别之外,两者在其他领域的差距早已不断缩小。 精品投行定义回顾 精品投行一般规模较小,不提供借贷,更专注于提供咨询服务,业务集中在收购并购、重组等等,通常由几位前九大的合伙人创立。精品投行的客户群体广泛,除上市公司以外,还有大量中间市场的私募公司。 Source: Mergermarket 以精品投行最擅长的并购咨询业务为例,2020和2021年的排名中,Lazard、Evercore和Rothschild三家精品投行的并购交易金额都已经超过了九大投行中的UBS和Deutsche Bank。 其中,Evercore作为精品投行的老大,因为名气和规模变大,开始越来越像九大投行,在WSO上被戏称为“没有资产负债表的九大投行”。但Evercore实际上仍然保留着精品投行的种种优点。 精品投行求职洞察 & 前瞻 精品投行们的薪水和奖金都出现了下降,但是大家仍然愿意留在精品投行,恰恰是因为它们其他的优势已经足够有吸引力。如果你想未来跳槽去买方,或是想在最初几年快速成长,那么精品投行确实是更好的选择。 精品投行普遍支持初级员工跳槽私募和买方 大部分投行的初级分析师都是把投行当作一个很好的职业起点、一个跳去Megafund私募对冲基金等买方的跳板。一般情况下九大投行并不喜欢看到分析师们有跳槽的倾向(比如在工作期间面试、复习LBO等),而精品投行却对这方面很包容和支持。比如一些精品投行的senior banker会乐意帮组里的分析师联系自己在买方的人脉。 精品投行给初级分析师的学习机会更好 因为精品投行每个组的人数较少,但deal的体量和规模却在不断增长、和九大投行做的项目比不相上下,所以精品投行的初级分析师普遍会比九大投行接触到更多的deals(尤其是最抢手的M&A deals)、在每个项目中接触的指责也更有机会深入。这对于想要后面跳槽到私募等买方的同学很友好,因为私募往往要求候选人有很强的金融建模能力。 录取精品投行比九大投行难了一个档次 精品投行是哈耶普斯沃顿的首选。因为精品投行近几年做得越来越好,很多常青藤等顶尖院校的同学会为了Evercore等精品投行放弃九大投行的Offer。精品投行的面试很难,非常注重技术面,面试官出题会涵盖很广且需要运用灵活。

iPhone“刘海”变“药丸”,苹果股价:我又行了!

今天,苹果召开了2022秋季发布会。在万众期待中,展示了即将发售的iPhone14、Apple Watch、Airpods Pro等一系列新品。有很多实用的创新,当然也有槽点。 其中,iPhone14美版的“无卡槽”设计就引来了众多吐槽,特别是来自于在外留学工作的朋友们。 其原因不难理解:当你拥有了iPhone14,有一天你决定回国。就在抵达落地的那一瞬间,别人开始纷纷换成国内的手机卡和家人畅聊,而你却尴尬住了。只能祈祷机场大厅的Wifi能用… 随着一个又一个新产品、新功能的介绍,有的被认为鸡肋、有的又被认为是革新,心情很是跌宕起伏了。而发布会期间,同样跌宕起伏的是苹果的股价:每当宣布一款产品,苹果股价的走势就如心动图一般“灵动”起来了。 01 产品 iPhone:做相机我们是认真的。 iPhone 14 Pro & Pro Max|点击查看更新 ▼ 意料之中的是,在iPhone的更新上,苹果依旧重点优化了相机的部分。仿佛再给世界的观众们传达:“做相机,我们是认真的”。除了iPhone 14、Pro和Promax,这次还推出了iPhone 14 Plus。简单来说,就是iPhone的硬件,pro max的大小。这也让很多果粉梦回iPhone 7、8时代。 值得一提的是,iPhone14 Pro的“灵动岛”功能是本次发布会的一大亮点。苹果取消了之前的刘海,取而代之的是一个可操控的“药丸”。对这个创新,大家褒贬不一,有的人认为这才是真正的实用和创意的结合,而有的人却直言这一设计太丑、苹果“药丸”了。 苹果真的“药丸”了吗? No!14 Pro的诚意让投资者们十分满意。 (左右滑动查看股价走势。) 左右滑动查看投资者意见 Apple Watch Series:不运动别买。 Apple Watch Series 8|点击查看更新 ▼ Apple Watch本次的更新可以说是更人性化了。内部增加了全新的温度传感器,一个接近皮肤,一个在屏幕下方,重点服务女性健康,尤其是排卵期检测。它们可以在夜间以5秒一次的频率、0.1℃的精度,持续检测体温,生成双相型体温曲线,据此自动回推估算排卵期。女孩子们,可以更方便地记录、查看自己的生理期。再也不用担心,在图书馆熬夜奋战时,突然被生理期“偷袭”的尴尬了。 Apple Watch Ultra|点击查看更新 ▼ Apple Watch Ultra还增加L1+L5 GPS定位,准确度更高。支持深度测量,更适合潜水运动员,并且它们还专门开发了一个适合潜水运动的APP来记录数据。看了Ultra的配置,妥妥地为运动达人们打造。海边学校的朋友们,可以一起快乐浮潜冲浪啦。 Apple Watch主系列乏善可陈, 但横空出世的Ultra狠狠惊艳了投资者。 左右滑动查看投资者意见 AirPods:再也不怕变Air了。 AirPods Pro 2 ▼ AirPods可以说是多少人的图书馆老伴侣了。本次发布会也宣布AirPods Pro更新了不少: 新增更加大 / 小一号的耳塞,能够贴合更多消费者的使用需求。每只